Analisi di mercato

Agosto 2020 – Avanti tutta

Agosto 2020

Dati aggiornati al 31 Agosto 2020

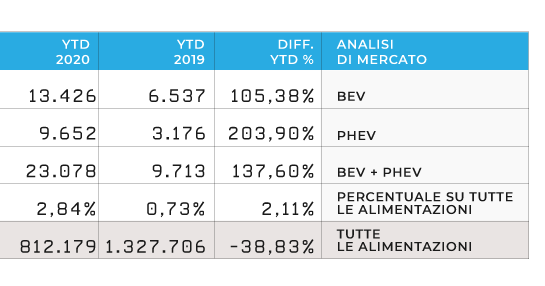

Progressivo vendite 2020

BEV

13.426

PHEV

9.652

Parco circolante

62.148

Percentuale di vendite

BEV

58%

PHEV

42%

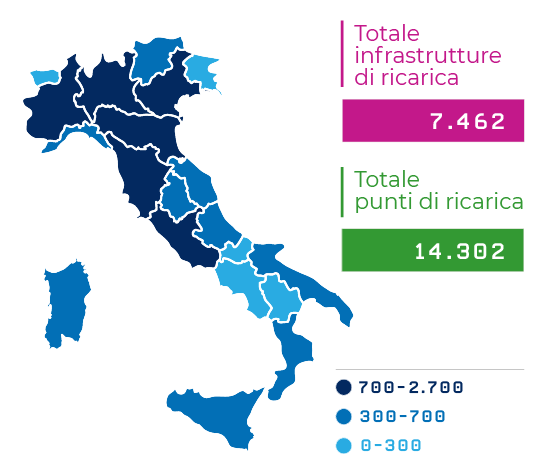

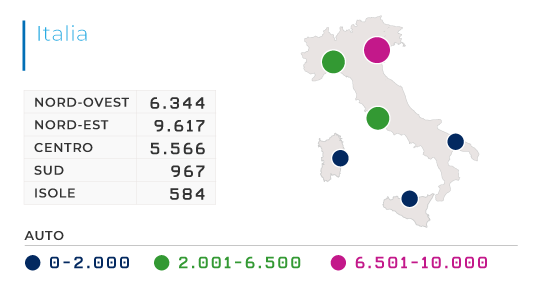

Distribuzione geografica

Totale unità Bev+Phev

23.078

Variazione vendite Year To Date

YTD

137%

Totale 2020

23.078

Totale 2019

9.713

Le 5 auto BEV più vendute in Italia

1. Renault Zoe

2.741

2. Smart Fortwo

1.704

3. Vw Up

1.451

4. Tesla Mod. 3

1.341

5. Peugeot 208

1.137

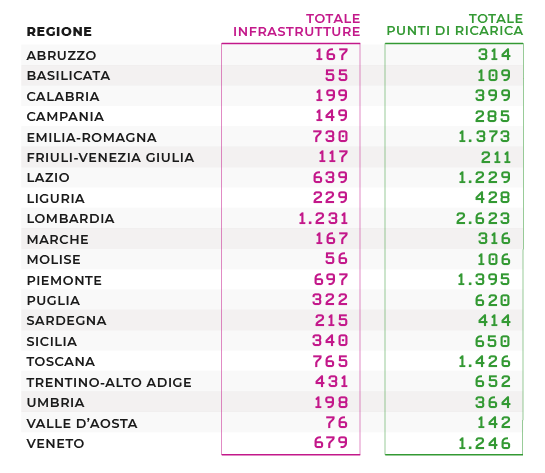

Punti di ricarica e infrastrutture

Totale punti di ricarica

14.302

Totale infrastrutture

7.462

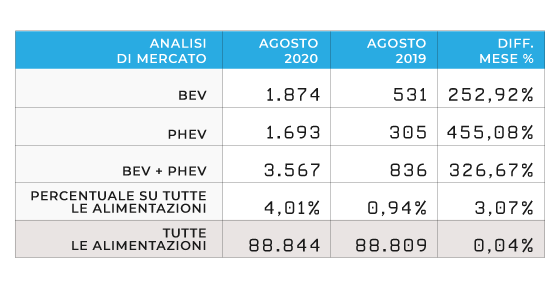

Il mercato auto di agosto, tradizionalmente depresso, nel panorama annuale consente tuttavia alcune riflessioni. Si segnala nel complessivo di tutte le motorizzazioni una ripresa, testimoniata da numeri identici a quelli di agosto ’19. I nuovi incentivi non hanno significativamente inciso in quanto rapidamente esauriti nei primi giorni del mese, segno che la ripresa del mercato convenzionale potrebbe fare forse a meno dell’ulteriore quota “emergenziale” stanziata da settembre. Naturalmente discorso totalmente diverso per elettriche pure (BEV) e plug-in (PHEV). Per questi mezzi l’incentivo è da considerarsi strutturale e deve supportare, almeno per i primi anni la crescita. E la crescita è proseguita sempre con grande intensità. Le BEV hanno visto più che triplicare le immatricolazioni in agosto, rispetto al corrispondente agosto ’19 (1.874 vs. 531).

Ancora maggiore l’incremento delle PHEV (1.693 vs. 305), una quintuplicazione sempre sostenuta dalla sponda dei nuovi modelli e delle flotte che stanno spingendo su questi modelli “di transizione”.

Questo mercato di agosto conferma dunque un riallineamento delle quote BEV/PHEV rispetto al ’19, che era più sbilanciato a favore delle BEV. Questa preminenza delle vendite BEV potrebbe tuttavia riprendere con l’avvento dei nuovi modelli FCA e VW previsto nello scorcio finale di quest’anno.

Il mercato complessivo delle auto elettriche si consolida sopra il 3% (dato che ovviamente sconta la riduzione del convenzionale), e questo ci fa confermare i trend esponenziali identificati negli scenari da MOTUS-E.

Per quanto riguarda i canali di mercato si confermano i trend già consolidati lo scorso mese confermando le performance delle elettriche pure nel privato e nei noleggi a lungo termine, importante segnale dei mutamenti nelle scelte dei consumatori. Al riguardo, infatti, si continuano ad avvicinare i numeri delle PHEV a quelli delle BEV nel Noleggio a Lungo Termine, segno che il mercato delle auto a uso promiscuo e delle auto in pool al momento sembra paragonabile, se diamo per assodata una maggior tendenza all’adozione di PHEV per usi misti tra professionale e personale.

Il fleet non decolla ma si mantiene comunque stabile, segno che ci sono società che acquistano in quota più o meno continua delle BEV; raddoppiata, invece, rispetto allo scorso anno la quota Fleet delle PHEV, partendo comunque da numeri piuttosto contenuti.

Rimane comunque fondamentale, soprattutto per le BEV, la quota del Privato: oggi sono quindi più i cittadini che le imprese a buttare il cuore oltre l’ostacolo della dismissione del rifornimento del carburante; segno che, come stiamo cercando di ripetere in tanti consessi, è fondamentale mettere in campo una politica sulle flotte che, al di là della spinta verso i dipendenti attuata con la revisione dei fringe benefit nella Legge di Bilancio scorsa, premi quelle aziende che decidono di elettrificare i propri mezzi.

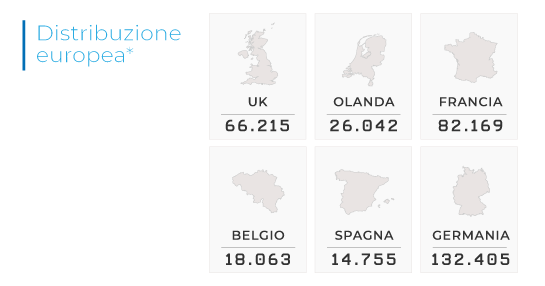

Uno sguardo, infine, ai mercati europei (luglio ’20 vs. luglio ’19) permette alcune considerazioni sulle crescite registrate che sono paragonabili a quelle italiane, con una più netta prevalenza delle PHEV soprattutto in Germania e Francia e confermano sempre un gap di almeno 2 anni di arretramento per il nostro Paese. E in molti casi questi ultimi due Paesi corrono più dell’Italia.