Analisi di mercato

Dicembre 2021 – Le auto elettriche raddoppiano nel ‘21. Il Governo le abbandonerà aspettando infrastrutture che già ci sono?

Dicembre 2021

Dati aggiornati a dicembre 2021

Progressivo vendite 2021

Tot BEV+PHEV

136.754

BEV

67.255 (49%)

PHEV

69.499 (51%)

Parco circolante

Totale unità Bev+Phev

235.721

BEV

122.138

PHEV

113.583

Distribuzione geografica

YTD 2021

Nord-ovest

41.037

Nord-est

47.109

Centro

35.706

Sud

8.609

Isole

4.293

Variazione vendite YTD 2021 Electric Total

YTD

128%

Totale 2021

136.754

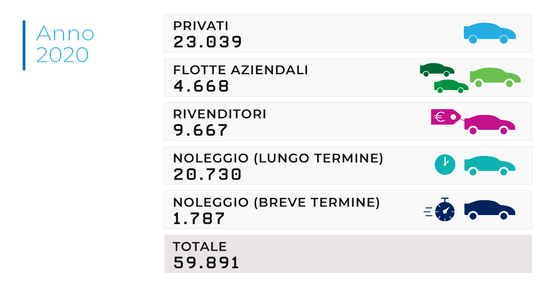

Totale 2020

59.891

Le 5 auto BEV più vendute in Italia (YTD 2021)

1. Fiat 500E

10.720

2. Smart ForTwo

6.163

3. Renault Twingo

5.821

4. Dacia Spring

5.494

5. Tesla Mod. 3

5.045

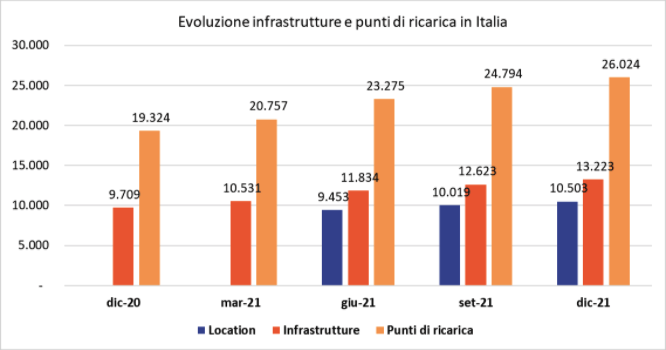

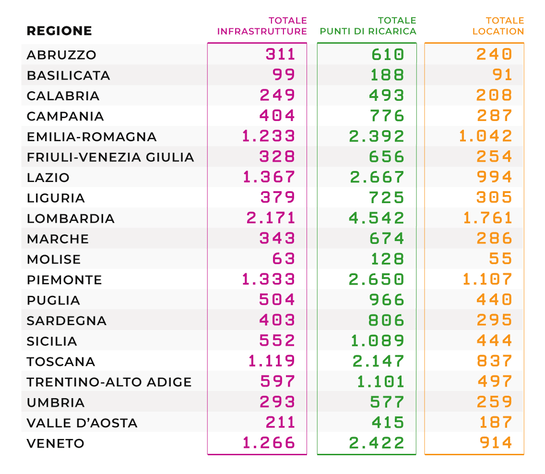

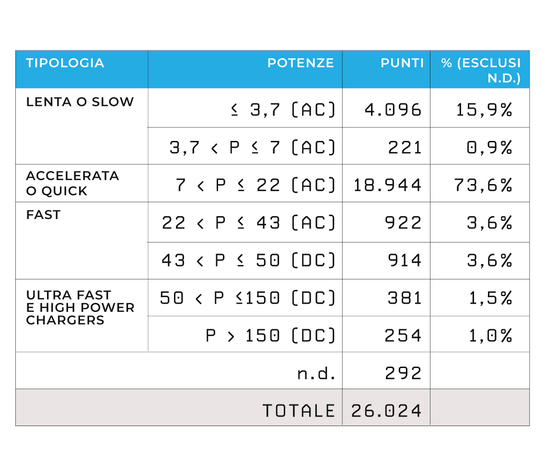

Punti di ricarica e infrastrutture

(dicembre 2021)

Totale punti di ricarica

26.024

Totale infrastrutture

13.223

Totale Location

10.503

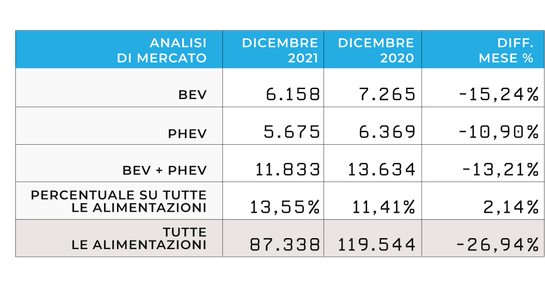

A dicembre 2021 le auto con ricarica o PEV (le Plug-in Electric Vehicle, somma di BEV e PHEV) sono in calo rispetto a quelle vendute lo stesso mese nel 2020 del -13,21%, raggiungendo 11.833 unità, a fronte delle 13.634 vendute a dicembre dello scorso anno. Le auto BEV (auto elettriche a batteria) calano del -15,24% rispetto allo stesso mese dello scorso anno, registrando 6.158 unità, mentre le PHEV (ibride plug-in) diminuiscono del -10,90%, con 5.675 unità. La quota di mercato delle PEV, al contrario, raggiunge il valore record di 13,55% (rispettivamente di 7,06% BEV e 6,50% PHEV), complice un total market che a dicembre fa registrare minimi storici con solo 87.338 auto vendute.

Il numero di immatricolazioni di auto PEV specificatamente nel mese di dicembre 2021 scende a valori inferiori al 2020. Questo accade principalmente a causa: dei ritardi di consegna dovuti alla crisi delle materie prime, dei semiconduttori e dei microchip, dell’effetto visibile della fine degli incentivi del mese di Ottobre, della possibilità di immatricolare entro il 30 giugno 2022, rispetto ai 4 mesi precedentemente previsti dal sistema ecobonus, nonché del risultato record di dicembre 2020, figlio di una corsa degli OEM alle immatricolazioni di auto a zero e basse emissioni entro l’anno per rispettare la normativa di CO2 (sembra che dopo un anno in effetti i costruttori siano riusciti ad aggiustare il tiro e a distribuire meglio le immatricolazioni durante tutto l’anno).

Si conferma questo mese il sorpasso delle vendite BEV sulle PHEV, le immatricolazioni da agosto 2021 sono state a favore delle BEV, anche se di pochi punti percentuali.

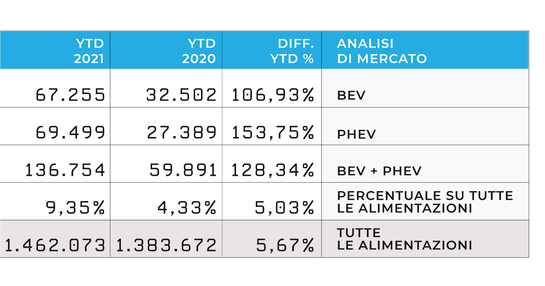

A livello di consolidato annuale (YTD) registriamo una crescita del 128,34% delle auto con ricarica, corrispondente a 76.863 mezzi immatricolati, questo equivale ad una penetrazione del 9,35% sul mercato totale rispetto al 4,33% dello stesso periodo del 2020.

Le BEV con 67.255 unità immatricolate nel 2021 superano le previsioni, ed assistiamo anche quest’anno ad un raddoppio dell’immatricolato (+107% nel 2021, rispetto alle 32.500 unità immatricolate nel 2020), nonostante gli incentivi terminati da mesi ed un framework normativo sempre più incerto. Le PHEV con 69.499 unità immatricolate nell’anno, raggiungono una crescita del +153,75%, rispetto alle 27.389 unità del 2020.

Nell’anno 2021 quindi le immatricolazioni PEV si distribuiscono equamente tra BEV (49%) e PHEV (51%).

Il mercato dell’auto

Come abbiamo anticipato nei mesi precedenti, il numero di auto immatricolate nell’anno 2021 non supera i 1,5 milioni, ma si ferma a 1,46 milioni di veicoli, con un crollo rispetto al 2019 in cui si sono targati oltre 1,85 milioni di veicoli, e con un lievissimo recupero sul 2020 di soli 78.401 veicoli (+5,7%).

Questo è segno che molti cittadini vivono ancora nell’incertezza della scelta del mezzo da comprare e che il mercato non si è ripreso: si continuano a vedere gli effetti della pandemia, sicuramente nei ritardi di consegna ma anche nella mancanza di liquidità dei cittadini e nell’indecisione sulle auto da acquistare, testimoniato da un calo del -16% del canale privato rispetto al 2019 insieme a un calo significativo del canale flotte (acquisto da parte di imprese, -17%), delle auto-immatricolazioni (-52%) e del noleggio (-28%).

Ecobonus

Abbiamo cercato di spiegare al Governo in tutti i modi le conseguenze nefaste di una mancata pianificazione dei supporti sul mercato e l’industria automotive nazionale nel prossimo triennio. Ancora queste conseguenze non si vedono sulle immatricolazioni di quest’anno semplicemente perché, come spiegato nei mesi precedenti, la prenotazione degli incentivi ha portato a un “tesoretto” di immatricolazioni che si sarebbero realizzate anche nei mesi in cui i fondi non sarebbero stati disponibili. A dicembre, infatti, l’immatricolato a zero emissioni è ancora allineato alle aspettative ma questo effetto è destinato a sparire. In assenza di ulteriori supporti, come previsti negli altri Paesi, è plausibile che i valori delle BEV immatricolate nei primi mesi del 2022 saranno inferiori a quelli dei primi mesi del 2021. Dalle nostre stime l’effetto dovrebbe essere visibile in maniera importante tra marzo ed aprile, considerando il numero totale di veicoli immatricolati nel 2021, i fondi stanziati ed un ritardo tra la prenotazione e l’effettiva immatricolazione dei veicoli. Questo non sarà solo dovuto a un calo della domanda non supportata dal bonus all’acquisto, ma anche alla mancanza di prodotti BEV disponibili in Italia, visto il numero ancora limitato di mezzi che l’industria riesce a produrre e che invierà in mercati più appetibili del nostro.

È davvero incomprensibile, alla luce di tutto ciò, che il Governo abbia deciso di ignorare completamente il settore, in un rimbalzo di responsabilità tra Governo e Parlamento che sfiora il grottesco e risulterà nella drammatica riduzione di immatricolazioni di vetture elettriche e ibride plug in nel 2022. Preferiamo non fare previsioni precise perché ancora speriamo che il MiSE e il MEF riescano a intervenire all’inizio di quest’anno, altrimenti è plausibile che non solo non si supereranno i numeri del 2021, ma che almeno per le BEV si scenderà al di sotto delle 50.000 unità nel prossimo anno.

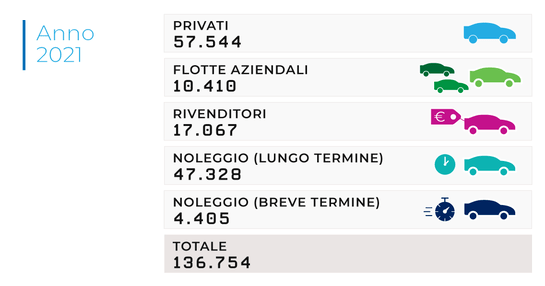

La segmentazione di Mercato

Per quanto riguarda la segmentazione di mercato, nel mese di dicembre 2021, le BEV totalizzano nel segmento privato un numero di unità (2.030) che rappresenta il 33% del totale delle immatricolazioni mensili dei veicoli 100% elettrici (in netto calo rispetto a novembre, in cui il privato rappresentava il 41%); il restante 67% si suddivide tra noleggio a breve e lungo termine (34,5%, in netta crescita rispetto a novembre), le auto-immatricolazioni dei dealer (25%) e gli acquisti per flotte.

I dati di fine anno 2021 confermano la crescita significativa del canale Manufacturer and Dealer, cioè delle auto-immatricolazioni dei concessionari, con un +184,3% rispetto al mese di dicembre 2020 e +169,3% annuale, rappresentando quindi il canale che in assoluto è cresciuto di più. È quindi ormai conclamato che le auto-immatricolazioni sono lo strumento con cui alcuni OEM sono riusciti a prenotare le risorse che avevano rimpinguato i fondi ecobonus a settembre e ad ottobre, quando si sono esauriti nel giro di qualche ora. Il secondo canale in termini di crescita annuale è il settore privato, che con il +136,1% dimostra il forte interesse dei cittadini ai modelli full electric.

Per quanto riguarda le PHEV a noleggio si registrano 2.324 e 281 unità rispettivamente a lungo e breve termine nel mese di dicembre 2021 (in aumento, rispettivamente del +17% e +167,6%, rispetto al mese di dicembre 2020). Queste costituiscono il 45,9% del totale PHEV, a fronte del 24% di immatricolazioni nel segmento privato, in continuo calo negli ultimi 4 mesi. Sembra quindi che i privati si rendano sempre più conto che gli ibridi plug-in sono mezzi sicuramente interessanti come transizione, ma con un costo operativo più alto e con un più incerto valore residuo. Il trend positivo relativo al canale Rentals si conferma anche su scala annuale, dove, in particolare, il noleggio a lungo termine vede una crescita di 20.000 unità rispetto all’anno 2020, raggiungendo quota 29.762 PHEV, che corrispondono al 42,8% dell’immatricolato). Il canale privato rimane invece stabile in termini di segmentazione a livello annuale, con il 33,8% (23.475 unità) di immatricolazioni nel 2021, a fronte di 31,4% (8.611) nel 2020.

La Fiat 500E si conferma la BEV più venduta in Italia nel 2021, con 10.720 unità e cresce del 8,9% rispetto al mese precedente. Segue al secondo posto la Smart Fortwo con 6.163 unità (+7,7% rispetto al mese precedente), mentre la Renault Twingo, stabile al terzo posto, registra 5.821 unità (con un incremento del +9,8% rispetto a novembre). La Dacia Spring conferma il quarto posto con 5.494 unità (oltre il 17,1% di crescita rispetto a novembre) e la Tesla Model 3 si conferma al quinto posto con 5.045 unità (+9%). Nonostante la politica di consegne trimestrale la Dacia Spring supera la Tesla nel totale immatricolato 2021.

Per quanto riguarda le ibride plug-in, regina nella top 5 delle immatricolazioni fino a novembre 2021 resta Jeep Compass, al primo posto con 8.742 unità, seguita dalla sorella più piccola Renegade (6.032) e Volvo XC 40 (5.269), seguono la Renault Capture (4.397) e le 3.737 unità della BMW X1 a chiudere la top 5.

Anche a dicembre i tre modelli 100% elettrici di maggior successo sono citycar e utilitarie (segmento A e B), mentre al contrario le PHEV continuano con una maggiore diffusione dei segmenti meno di massa (C e D), a conferma dell’impiego delle ibride plug-in specialmente nell’uso promiscuo aziendale, coerentemente con il fenomeno della maggiore penetrazione per le PHEV del canale di noleggio, rispetto alle BEV, evidenziato sopra.

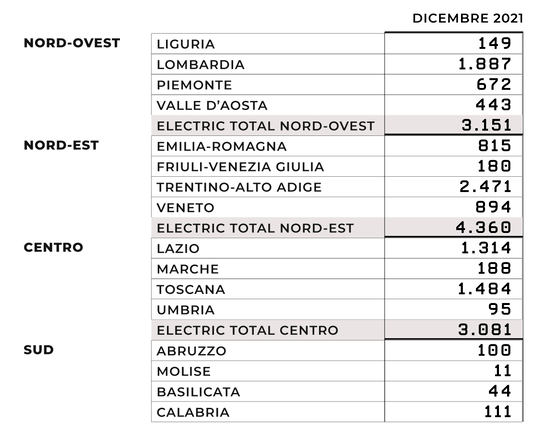

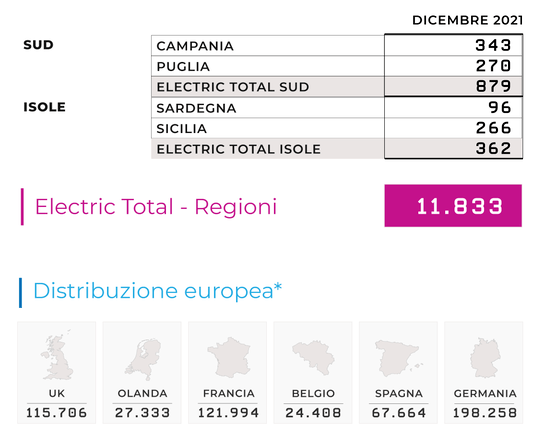

La distribuzione geografica ed il confronto con l’Europa

Dal punto di vista della distribuzione geografica, l’andamento delle vendite BEV+PHEV nel nostro Paese resta piuttosto stabile. In termine di vendite, il Nord-Est e il Nord-Ovest, rispettivamente al primo (37%, ben 4.360 unità) e al secondo posto (27%, 3.151 unità). Il Centro invece rallenta la sua ascesa attestandosi al 26% (3.081), mentre Sud e Isole chiudono rispettivamente al 7% (879) e 3% (362). Il divario con il Nord resta ancora uno dei principali ostacoli da superare.

Per quanto riguarda le immatricolazioni delle sole BEV, questo mese al primo posto troviamo il Trentino-Alto Adige con 1.256 unità (20%), seguita dalle 1.061 unità della Lombardia (17%). Il Lazio sale invece al terzo posto con 929 unità (15%), seguito dal Veneto con 529 auto (9%) e dalla Toscana (456, 7%). La regione con il maggior numero di immatricolazioni di veicoli PHEV è invece il Trentino-Alto Adige (1.215; 21%). Al secondo posto troviamo la Toscana (1.028; 18%) ed al terzo la Lombardia (826;15%) a cui seguono Emilia-Romagna (388; 7%) e Lazio (385; 7%).

Comparando le vendite di dicembre 2021 dei principali mercati europei la Germania conferma il suo primato in termini di immatricolazioni PEV con 68.219 unità e un incremento dell’YTD rispetto all’anno precedente del 92,4%, al secondo posto sale il Regno Unito con 32.522 unità immatricolate nel mese di dicembre (+86,6% YTD rispetto all’anno precedente). La Francia scende al terzo posto con 28.580 auto (+76,6% YTD rispetto al 2020).

In termini di veicoli PEV immatricolati nel 2021 chiude al primo posto la Germania con 600.803 unità, al secondo posto il Regno Unito con 269.240 unità, ed al terzo posto, per poche migliaia di veicoli, la Francia con 264.465 unità. L’Italia si posiziona al quarto posto nella classifica Europea con un totale di 136.754 veicoli elettrici immatricolati, superando Olanda, Belgio e Spagna. Questa classifica però è fortemente influenzata dalle dimensioni del mercato e dal numero di abitanti di ogni singolo Stato. Analizzando il numero di veicoli full electric (BEV) immatricolati ogni mille abitanti, al primo posto troviamo sempre la Germania con 3,68, seguono l’Olanda con 2,48, il Regno Unito con 2,40, la Francia con 2,07 ed il Belgio con 1,75 veicoli. In questo caso, l’Italia è solo sesta con 1,14 veicoli full electric ogni mille abitanti, seguita dalla Spagna con 0,44.

La ricarica dei veicoli elettrici

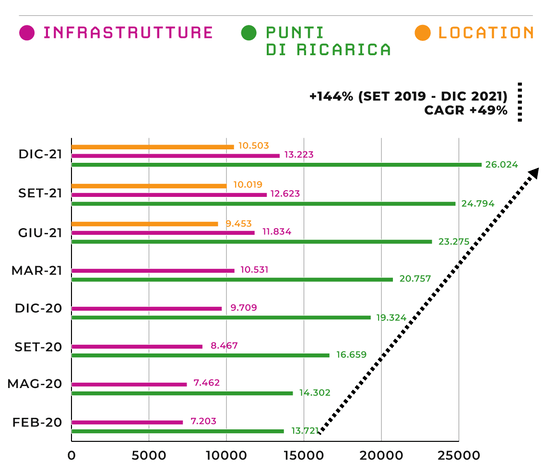

Dalla nostra rilevazione trimestrale, al 31 dicembre 2021 in Italia risultano installati 26.024 punti di ricarica e 13.233 infrastrutture (stazioni o colonnine) in 10.503 location accessibili al pubblico. Le infrastrutture sono collocate per il 79% su suolo pubblico (e.g. strada) mentre per il restante 21% su suolo privato a uso pubblico (e.g. supermercati o centri commerciali).

Rispetto alla precedente elaborazione di settembre 2021, che riportava 24.794 punti in 13.312 infrastrutture, si continua ad osservare un rallentamento dei tassi di crescita, si registra infatti un incremento di 1.230 punti (+5%, contro +7% con +1.519 punti del trimestre precedente e contro +12% del secondo trimestre). Si rilevano inoltre 600 nuove infrastrutture di ricarica e 484 nuove location rispetto a settembre (entrambe +4,8%).

Rispetto allo scorso anno invece, i punti di ricarica sono cresciuti di +6.700 (da dicembre 2020 a dicembre 2021), mentre le infrastrutture di ricarica di +3.514, con una crescita rispettivamente del +35% e del 36%, come mostrato dal grafico in calce.

Rispetto alla prima rilevazione di MOTUS-E di settembre 2019 (10.647 punti in 5.246 infrastrutture), si registra una crescita del +143% e una crescita media annua del +48,4%.

Le infrastrutture attive

Purtroppo, circa il 13% delle infrastrutture installate risulta attualmente non utilizzabile dagli utenti finali, in quanto non è stato finora possibile finalizzare il collegamento alla rete elettrica da parte del distributore di energia o per altre motivazioni autorizzative. Il valore del tasso di Infrastrutture inattive è confermato rispetto a settembre (quando era 12%), ma il trend annuale è positivo (a dicembre 2020 il tasso di infrastrutture inattive era pari a 22%, sceso a 15% a giugno). Questo conferma l’efficacia degli sforzi di miglioramento dei processi di autorizzazione sia da parte dei distributori locali che da parte delle amministrazioni, che possono tuttavia essere affinati al fine di ridurre al massimo il tempo necessario all’attivazione.

La potenza dei punti di ricarica

In termini di potenza, il 94% dei punti di ricarica è in corrente alternata (AC), mentre il 6% in corrente continua (DC). Inoltre, il 17% dei punti sono a ricarica lenta (con potenza installata pari o inferiore a 7 kW), il 77% a ricarica accelerata o veloce in AC (tra più di 7 kW e 43 kW), un 4% fast DC (fino a 50 kW) e le restanti ad alta potenza, di cui l’1% fino a 150kW e l’1% oltre i 150kW.

Va sottolineata la crescita importante dei punti di ricarica in DC (potenze più alte), nonostante i numeri assoluti ancora ridotti (complessivamente i punti in DC rappresentano il 6% del totale). A fronte di un aumento trimestrale totale del +5% dei punti di ricarica, quelli con potenza compresa tra 44 e 50kW crescono del +23%, quelli oltre i 50kW del + 11% e quelli sopra i 150kW crescono del +45%.

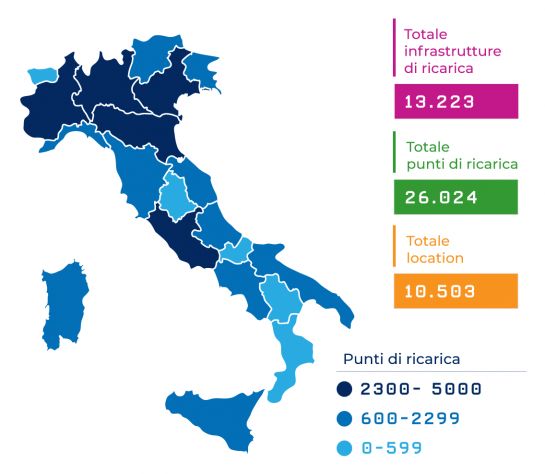

La distribuzione sul territorio

Oggi il 57% circa dei punti di ricarica sono distribuiti nel Nord Italia, il 23% circa nel Centro mentre solo il 20% nel Sud e nelle Isole. Il 34% nei capoluoghi di provincia e il restante negli altri comuni.

La Lombardia con 4.542 punti rimane la regione più virtuosa, e da sola possiede il 17% di tutti i punti. Seguono nell’ordine Lazio e Piemonte con il 10% a testa, Veneto ed Emilia-Romagna al 9% e la Toscana all’8%. Le sei regioni complessivamente coprono il 65% del totale dei punti in Italia e continuano a crescere ad un ritmo costante. In termini di crescita relativa, invece, le regioni che hanno incrementato di più i loro punti di ricarica rispetto a settembre sono state il Friuli-Venezia Giulia (+14%), la Sardegna (+11%), il Molise (+10%) e la Sicilia (+9%).

Maggiori dettagli sulle infrastrutture di ricarica pubbliche in Italia saranno pubblicati nel report annuale, segui MOTUS-E sui Social per sapere quando sarà disponibile.